Finanzielle Vorteile genießen – Ihre Chancen zum Jahresende

Das Jahr 2021 neigt sich langsam, aber sicher dem Ende zu. Auch wenn der Countdown bereits läuft: Noch haben Sie die Möglichkeit, Ihre Finanzen in einigen Bereichen zu optimieren. Hier finden Sie Anregungen, wie Sie sich Ihre Vorteile sichern können.

Die Basis-Rente („Rürup-Rente“)

Die Beiträge zur Basisrente sind bis zu einer bestimmten Höhe als Sonderausgaben abzugsfähig. Diese Beitragshöhe wird jährlich neu definiert. Im Jahr 2021 sind davon 92 % absetzbar.

Die Prozentzahl steigt jährlich um 2 %, sodass im Jahr 2025 volle 100 % abgesetzt werden können. Mit einer Zuzahlung bis maximal zum Höchstbetrag können Sie auch gleichzeitig Steuern sparen: Geld, das dann für den weiteren Aufbau der Altersvorsorge verwendet werden kann.

Die betriebliche Altersversorgung (BAV)

Laut Betriebsrentengesetz ist der Arbeitgeber verpflichtet, einen Zuschuss zu leisten, sofern er durch die Entgeltumwandlung Beiträge zur Sozialversicherung spart, beispielsweise bei der Direktversicherung. Ab 01.01.2022 gilt dies für alle Vereinbarungen – auch für Altverträge. Und mit Ihrem Einverständnis kann Ihr Berater/Ihre Beraterin auch Ihren Arbeitgeber ansprechen: Viele Arbeitgeber geben die ersparten Sozialversicherungsbeiträge komplett, also 20 % als Zuschuss weiter.

Gleichzeitig wird jedoch bei 2022 beginnenden Neuverträgen der Rechnungszins reduziert. Wer jetzt seine BAV optimiert, z.B. in Form von Sonderzahlungen oder einem Neuabschluss, profitiert von den noch geltenden Regelungen.

Die Kfz-Versicherung

Warum dauerhaft zu hohe Prämien zahlen: Der Markt für Kfz-Versicherungen ist insbesondere zum Jahresende mächtig in Bewegung. Neben einer günstigeren Prämie können – je nach Anbieter – weitere attraktive Vergünstigungen erzielt werden, z.B.

- Verzicht auf „weiche“ Tarifmerkmale (Fahrleistung, Fahrerkreis etc.)

- Beitragsanpassungsklausel (konstante Prämie für 1 – 2 Jahre)

- Leistungsupdategarantie (künftige Verbesserungen finden automatisch Anwendung)

Hier gibt es einen engen Zeitkorridor! Wer profitieren möchte, sollte umgehend mit seinem Berater/seiner Beraterin Kontakt aufnehmen.

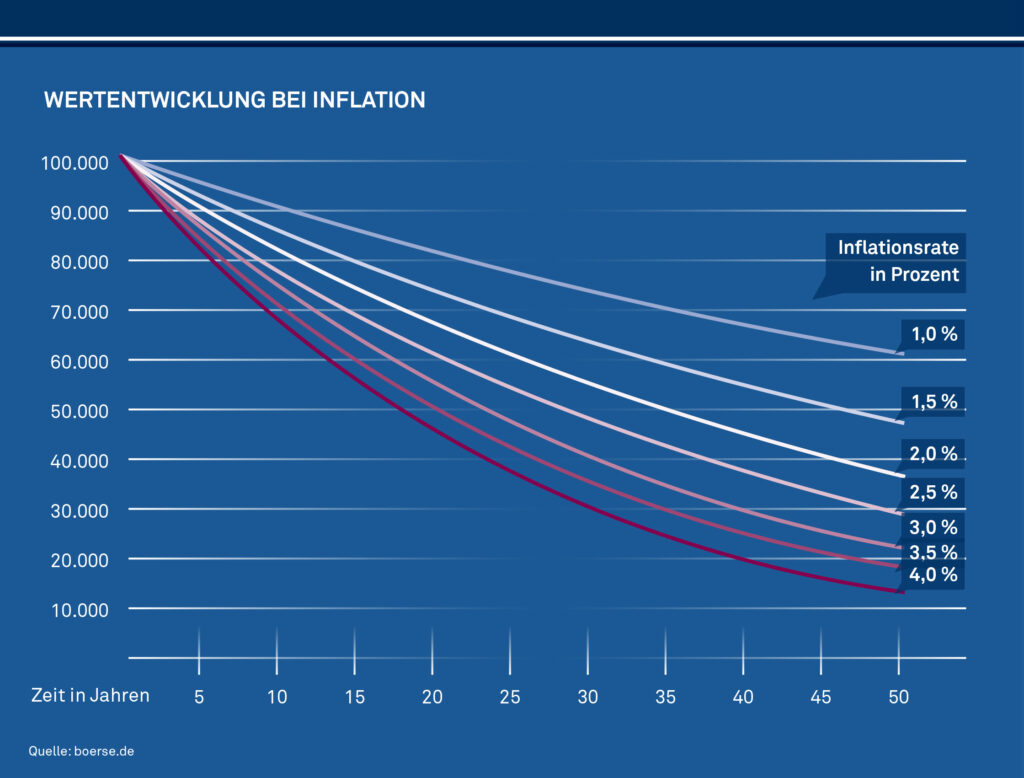

Liquidität vor Inflation und Negativzins schützen

Lange Jahre war sie kein Thema, im letzten Jahr waren die Preise um gerade mal 0,5 % gestiegen. Doch jetzt erleben wir Inflationsraten von über 4 %, der höchste Wert seit Juli 2008. Gleichzeitig wachsen die klassischen Bankguthaben, derzeit sind mehr als 1,7 Billionen Euro auf Konten, die dem Kaufkraftverlust ungeschützt ausgesetzt sind. Und zukünftig auch immer häufiger mit einem Negativzins belegt werden. Zitat Deutsche Bundesbank: „Deutschlands Zinssparer werden im Jahr 2021 mehr als 50 Milliarden EUR an Kaufkraft verlieren.“ Schützen Ihr Vermögen durch kluge Anlagestrategien in unterschiedliche Sachwerte.

Steuerliche Effekte erzielen

Die klassischen Steuerstundungsmodelle, über Verlustzuweisungen mit dem primären Ziel, Steuerersparnisse zu generieren, sind Relikte der Vergangenheit. Doch auch heute gibt es attraktive Möglichkeiten, auf die Höhe der Steuerlast Einfluss zu nehmen.

Ganz gezielt enthält die Steuergesetzgebung gewisse Regelungen, die bestimmte Anlageformen in der Besteuerung begünstigen.

Das kann dazu führen, dass Veräußerungsgewinne beispielsweise nur mit 15 % besteuert werden oder sogar – je nach Beteiligungshöhe – steuerfrei bleiben.

Absicherung biometrischer Risiken

Der Gesetzgeber reduziert den Rechnungszins für neue Verträge auf 0,25 % (von aktuell 0,9 %). Das wirkt sich auch auf die Kalkulation der Beiträge für neue Berufsunfähigkeitsversicherungen aus – sie werden steigen. Andere Formen der Arbeitskraftsicherung (Grundfähigkeit, schwere Krankheiten u.a.m.) sind gleichfalls davon betroffen. Mit einer Entscheidung noch in diesem Jahr ist ein dauerhaft günstigerer Schutz gesichert.

Betrachten Sie diese Themen als kleine Auswahl aus dem bunten Strauß Ihrer Möglichkeiten. Die anbieterunabhängige Beratung der EFC Financial Planner wird Sie bei der Verwirklichung Ihrer finanziellen Vorteile unterstützen. Jetzt ist die Zeit, zu handeln!

Die Entwicklung der Kapitalmärkte für den Vermögensaufbau nutzen

Deutschland ist eine vermögende Nation. In der Corona-Krise konnten viele Bundesbürger ihr Geld kaum ausgeben. Doch im Vergleich zu anderen Ländern investieren die privaten Haushalte ihr Geld nicht besonders klug.

Das Gesamtvermögen der deutschen Haushalte eilt von Rekord zu Rekord. Im Juli 2021 hat es erstmals die Schwelle von sieben Billionen Euro überschritten, so die Angaben der Deutschen Bundesbank.

Nach einer Postbank-Umfrage parken derzeit 62,5 % der Sparer Geld auf dem unverzinsten Girokonto. Vor zehn Jahren waren es noch 38,2 %. Die DZ Bank hat herausgefunden, dass sich vom gesamten Geldvermögen der privaten Haushalte 28 % in ,,sicheren Geldanlagen“ wie Sichteinlagen, Girokonten, Tagesgeld und in Form von Bargeld befindet. ,,Sicher“ – obwohl Privat- als auch Unternehmervermögen durch Negativzinsen und Inflation von massivem Kaufkraftverlust betroffen sind. Dass auf diese Weise aufbewahrtes Geldvermögen bei einer Teuerungsrate von derzeit 4,5 % pro Jahr an gleichem Wert verliert, ist offenbar nicht klar.

Oder liegt möglicherweise ein fehlerhaftes Verständnis vor, welche Risiken ein Investment in den freien Kapitalmarkt mit sich bringen kann? Die vermeintlich ,,sichere Geldanlage“ jedenfalls bedeutet Vermögensverluste zu akzeptieren.

Anleger assoziieren mit dem Begriff Aktienmarkt meist Gedanken an Risiko, Verlust oder Crash. Möglicherweise wurden traumatische Erfahrungen wie die mit der Telekom-Aktie von Generation zu Generation übertragen. Es geht aber nicht um Spekulieren, sondern um das richtige Investieren. Und dies hat mit Zeit und einer breiten Streuung in viele hundert, besser noch viele tausend Wertpapiere zu tun. Als Konsument nutzen Sie jeden Tag die Waren und Dienstleistungen von vielen Unternehmen auf dieser Welt, warum nicht auch als Anleger an deren wirtschaftlichem Erfolg partizipieren? Oder noch besser am Erfolg der Unternehmen der gesamten Weltwirtschaft?

Beispiel: Wer in den S&P 500 (500 größten amerikanischen Unternehmen) investierte, hat sein Vermögen gegen Inflation geschützt. Seit 1991 warf der S&P 500 eine inflationsbereinigte („reale“) Rendite von durchschnittlich 8,5 % p.a. ab.

Bauen Sie Ihr globales Weltportfolio als das zentrale Standbein Ihres Vermögens auf. Nutzen Sie die Flexibilität der Einzahlung über Einmalanlagen oder als Sparplan und profitieren Sie zusätzlich vom Zinseszins-Effekt!

Ihr EFC-Berater/Ihre EFC Beraterin hilft Ihnen gerne bei dem Aufbau Ihres individuellen Portfolios!

In die Kraft der Sonne investieren

Der Klimawandel und dessen Bewältigung ist unbestritten eine der größten Herausforderungen, vor denen die Menschheit im 21. Jahrhundert steht. Um den weiteren, weltweiten Temperaturanstieg zu reduzieren und selbst festgelegte Klimaziele, wie das Pariser Abkommen, zu erreichen, stehen Nationen auf der ganzen Welt vor der Herausforderung, Energie aus neuen, erneuerbaren Quellen zu beziehen, um den CO2-Ausstoß zu reduzieren.

Eine dieser Energiequellen ist die Sonne. Über Solarzellen kann Sonnenlicht in Strom umgewandelt und gespeichert werden. Diese gewonnene Energie kann dann entweder direkt verbraucht werden, zum Beispiel um ein Einfamilienhaus mit Strom zu versorgen, oder sie wird zwischengespeichert und später verwendet, beziehungsweise ins öffentliche Stromnetz eingespeichert. Die Sonne liefert verlässlich genug Energie, sodass ein kleiner Teil der Sahara, der mit Solarzellen bedeckt wäre, genug Strom produzieren würde, um den Energiebedarf der gesamten Erde zu decken.

Regierungen auf der ganzen Welt haben dieses Potential mittlerweile erkannt und zeigen ein sehr großes Interesse daran, einen möglichst großen Anteil ihres Energiebedarfs über Erneuerbare Energien wie die Solarenergie zu decken. Dieser Anteil steigt über die letzten Jahre zwar verlässlich, liegt aber in den meisten Ländern trotzdem noch deutlich unter den angestrebten Zielen. Um den Anteil der Erneuerbaren Energien weiter zu steigern, setzen viele Länder auf Subventionen, Steuererleichterungen und Förderprogramme, die zu mehr Investitionen in diese Energieformen führen sollen.

Genau hier kommen Sie ins Spiel: mit Ihren Geldanlagen können Sie sowohl etwas Gutes für den Klimaschutz leisten als auch von diesen Anreizen profitieren. Die EFC AG hat in diesem speziellen Bereich der Kapitalanlage bereits früh das große Potential erkannt und in dieser Zeit eine sehr hohe Expertise aufgebaut. Über Ihren Berater/Ihre Beraterin erhalten Sie Zugang zu spannenden und exklusiven Investments – sprechen Sie ihn/sie gerne an!